Momen Bitcoin (BTC) mengalami pembalikan tajam di kuartal keempat. Padahal, para analis memperkirakan koin ini akan cetak rekor baru, tapi kini banyak yang ragu apakah BTC bahkan bisa menyentuh puncak sebelumnya. Prediksi pun direvisi ke bawah seiring performa yang makin melemah.

Koreksi ini terjadi meskipun lingkungan ekonomi makro sebetulnya cukup mendukung. Permintaan menurun, kekuatan pasar melemah, dan kepercayaan pelaku pasar nampaknya luntur. Jadi, apa yang berubah? BeInCrypto berbincang dengan Ryan Chow, Co-Founder Solv Protocol, untuk mengupas perubahan perilaku investor dan mencari tahu apa yang harus dilakukan Bitcoin agar bisa menang di 2026.

Bagaimana Bitcoin Menarik dan Kehilangan Permintaan Institusi di 2025

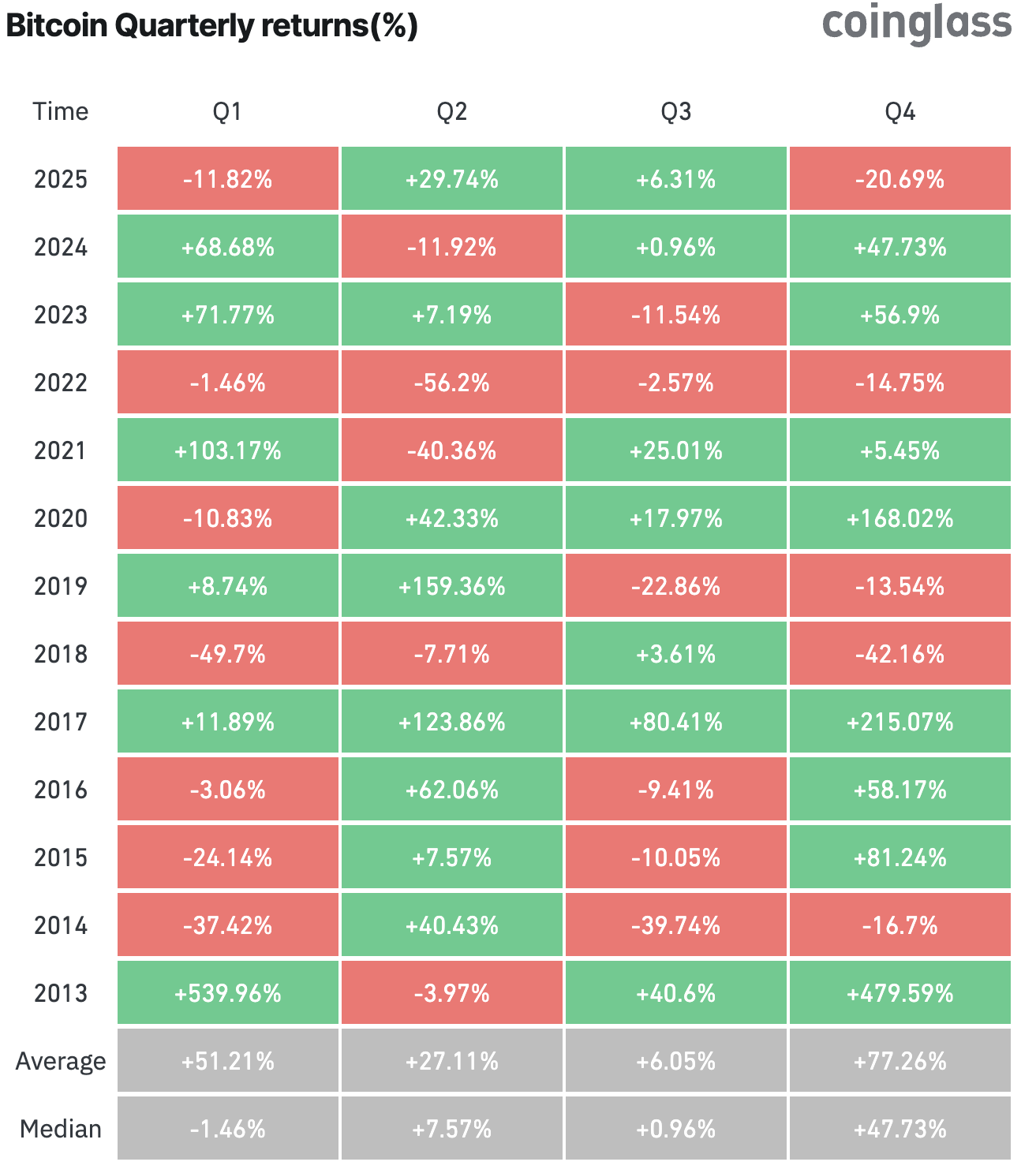

Secara historis, kuartal keempat adalah periode terkuat bagi Bitcoin, dengan rata-rata imbal hasil 77,26%. Harapan untuk 2025 bahkan lebih ambisius seiring adopsi institusi yang kian cepat dan semakin banyak perusahaan publik yang menambah Bitcoin ke dalam cadangan mereka.

Namun, pasar justru berbalik arah. Bitcoin turun 20,69% sejauh ini selama Q4, bertolak belakang dengan tren biasanya di periode terbaiknya.

Menurut Chow, awal 2025 ditandai oleh masuknya institusi ke pasar.

“Spot ETF, ETP, dan mandat-mandat baru menciptakan kejutan akses, institusi hanya menyiapkan alokasi Bitcoin dasar mereka, dan arus masuk secara mekanis mendorong harga,” ujar dia.

Tapi, di akhir 2025, kondisinya sudah berubah. Chow membeberkan bahwa pelaku pasar utama sudah membangun posisi mereka lebih dulu, sehingga Bitcoin harus bersaing ketat dengan kenaikan imbal hasil riil.

Saat aset kripto ini gagal mencetak level tertinggi baru, para chief investment officer mulai mempertanyakan alasan memegang aset tanpa imbal hasil, sementara T-bills, obligasi korporasi, dan saham berbasis AI bisa memberi keuntungan hanya dengan berinvestasi.

“Saya rasa, pasar akhirnya menghadapi kenyataan yang sudah jelas sejak lama: strategi hold pasif sudah mencapai batasnya. Ritel sekarang lebih banyak menjual, perusahaan sudah berhenti mengakumulasi, dan institusi mulai tarik mundur. Kali ini bukan karena mereka tak percaya lagi dengan Bitcoin, melainkan karena desain pasar sekarang tidak lagi masuk akal untuk alokasi besar di tengah rezim suku bunga tinggi,” terang Chow.

Selain itu, Chow menyoroti bahwa struktur pasar Bitcoin juga mengalami perubahan. Setelah ETF dan trade halving, Bitcoin masuk ke posisi ekonomi makro yang terlalu ramai. Ia mengatakan bahwa aset ini sudah berpindah fase dari repricing struktural ke lingkungan carry-and-basis, yang sekarang dikuasai oleh trader profesional.

Teori sederhana “ETF ditambah halving sama dengan harga naik” sudah tidak berlaku lagi. Menurutnya, adopsi di fase berikutnya bakal digerakkan oleh utilitas nyata dan imbal hasil yang sudah disesuaikan dengan risiko. Ia menyampaikan kepada BeInCrypto bahwa,

“Paruh pertama 2025 adalah seputar akses, semua orang buru-buru memperkuat eksposur dasar pada Bitcoin. Paruh kedua adalah soal biaya peluang, sekarang Bitcoin harus mampu bersaing dalam portofolio melawan aset yang sebenarnya memberi imbal hasil ketika di-hold.”

Bitcoin, yang sering disebut sebagai emas digital, selama ini dipromosikan sebagai lindung nilai inflasi. Chow mengakui bahwa aset ini kemungkinan tetap berfungsi sebagai penyimpan nilai. tapi, ia menegaskan bahwa narasi ini saja kini sudah tidak cukup buat investor institusi.

Ahli ungkap kunci Bitcoin untuk menarik kembali institusi di 2026

Chow memberi peringatan bahwa pasar mungkin sangat meremehkan skala perubahan ekonomi makro di 2026. Ia menilai, kecuali Bitcoin bertransformasi menjadi bentuk modal produktif, BTC akan tetap menjadi aset yang siklikal dan tergantung pada likuiditas.

Dalam skenario seperti itu, institusi hanya akan menganggap Bitcoin sebagai aset seperti itu, bukan untuk alokasi jangka panjang secara strategis.

“Bitcoin tidak akan lagi menang hanya dengan narasi. Bitcoin harus bisa menghasilkan imbal hasil, atau akan terus didiskon secara struktural. Volatilitas yang kita lihat sekarang adalah pasar sedang memaksa Bitcoin untuk dewasa,” tutur dia.

Lalu, produk imbal hasil aman dan teregulasi apa yang bisa menarik institusi kembali di 2026? Chow mengungkapkan bahwa titik menarik sebenarnya terletak pada strategi Bitcoin berbasis cash-plus yang masuk koridor regulasi dan mirip produk investasi tradisional, dengan kerangka hukum jelas, cadangan sudah diaudit, dan profil risiko transparan.

Ia membagi tiga kategori utama:

- Bitcoin-backed cash-plus fund: BTC tersimpan di kustodian terdaftar dan dipakai untuk strategi on-chain seperti Treasury bill atau repo, dengan target imbal hasil tambahan 2 sampai 4%.

- Pinjaman dan repo BTC over-collateralized: Produk teregulasi yang meminjamkan Bitcoin kepada peminjam berkualitas tinggi. Monitoring dilakukan on-chain, rasio LTV konservatif, serta struktur anti bangkrut mendukung penawaran ini.

- Overlay opsi hasil pasti: Strategi seperti covered call yang dibungkus di regulasi yan sudah umum seperti UCITS atau 40-Act vehicle.

Untuk semua kategori tersebut, ada beberapa syarat mutlak yang tidak bisa ditawar, yaitu pengelola teregulasi, rekening terpisah, bukti cadangan, serta kompatibilitas dengan infrastruktur kustodi institusi yang sudah ada.

“Produk yang akan membawa institusi kembali bukanlah produk yang rumit. Produk itu akan berbentuk seperti cash-plus fund berbasis Bitcoin, pasar repo, dan strategi hasil yang sudah jelas, kemasan yang sudah dikenal, kontrol risiko yang juga sudah biasa, hanya saja didukung oleh Bitcoin di belakang layar,” klaim Chow.

Ia juga menegaskan bahwa institusi tidak membutuhkan DeFi APY 20%, yang sering menjadi tanda bahaya. Imbal hasil tahunan bersih sebesar 2 hingga 5% yang diperoleh lewat strategi yang transparan dan dijamin agunan sudah cukup agar Bitcoin bisa beralih dari sekadar “nice to have” menjadi “aset cadangan inti”.

“Bitcoin tidak perlu menjadi produk hasil tinggi agar tetap relevan. Bitcoin hanya perlu berubah dari nol persen ke profil cash-plus yang wajar dan transparan supaya CIO berhenti menganggapnya sebagai modal mati,” tutur co-founder Solv tersebut kepada BeInCrypto.

Seperti Apa Imbal Hasil Bitcoin dalam Praktik

Chow menjelaskan bahwa transformasi Bitcoin menjadi modal produktif akan mengubah Bitcoin dari sebongkah emas statis menjadi agunan berkualitas tinggi yang bisa mendanai T-bills, kredit, dan likuiditas di banyak tempat. Dalam model ini, perusahaan-perusahaan mengagunkan BTC ke dalam vault on-chain yang teregulasi, mendapatkan klaim hasil imbal balik, dan tetap memiliki garis pengawasan yang jelas terhadap aset dasarnya.

Bitcoin juga akan berfungsi sebagai agunan di pasar repo, sebagai margin untuk derivatif, serta menjadi pendukung structured notes, sehingga mendukung strategi investasi baik di on-chain maupun kebutuhan modal kerja off-chain.

Hasil akhirnya, instrumen multi-fungsi: Bitcoin menjadi aset cadangan, aset pendanaan, dan aset penghasil imbal hasil sekaligus. Ini mencerminkan fungsi Treasury saat ini, tapi berjalan di lingkungan global yang aktif 24/7 serta bisa diprogram.

“Jika kita berhasil membangun ini, institusi tidak akan lagi banyak membahas ‘menyimpan Bitcoin,’ melainkan ‘mendanai portofolio dengan Bitcoin.’ Bitcoin menjadi agunan netral yang diam-diam menggerakkan T-bills, kredit, dan likuiditas di pasar tradisional maupun on-chain,” komentar Chow.

Institusi Ingin Imbal Hasil: Bisakah Bitcoin Memberikannya Tanpa Mengorbankan Prinsipnya?

Walaupun aplikasinya sangat menarik, muncul pertanyaan: apakah Bitcoin bisa menyediakan hasil imbal balik yang teregulasi dan sesuai risiko dalam skala besar tanpa melanggar prinsip dasarnya?

Menurut Chow, jawabannya iya, asal pasar menghormati arsitektur berlapis milik Bitcoin.

“Layer dasar tetap konservatif; imbal hasil dan regulasi hidup di layer yang lebih tinggi dengan jembatan kuat serta standar transparansi. Bitcoin L1 tetap sederhana dan terdesentralisasi, sementara layer produktif terletak di L2, sidechain, atau chain RWA, tempat wrapped Bitcoin berinteraksi dengan treasury serta kredit yang sudah tokenisasi,” papar dia.

Pimpinan tersebut menyadari ada berbagai tantangan teknis yang perlu ditangani. Ia menekankan bahwa ekosistemnya harus berkembang dari multisig yang berlandaskan trust menuju jembatan yang setara dengan standar institusi. Selain itu, harus dibangun standar wrapper satu-banding-satu dan oracle risiko real-time.

“Tantangan ideologisnya lebih susah: setelah kejatuhan CeFi, skeptisisme jadi sangat dalam. Jembatan solusi yang tepat adalah transparansi radikal, on-chain proof-of-reserves, mandat terbuka, tanpa leverage tersembunyi. Yang terpenting, Bitcoin produktif tetap opsional; self-custody tetap berlaku. Kita tidak perlu mengubah layer dasar Bitcoin agar menjadi produktif. Kita perlu membangun lapisan keuangan yang disiplin di atasnya, yang dapat dipercaya institusi serta bisa diverifikasi cypherpunk,” terang pimpinan itu.

Pada akhirnya, pesan dari Chow sangat jelas: fase berikutnya untuk Bitcoin tidak akan ditentukan narasi atau spekulasi, melainkan rekayasa finansial yang disiplin. Jika industri mampu menghadirkan struktur imbal hasil yang transparan dan teregulasi tanpa menabrak prinsip utama Bitcoin, institusi akan kembali — bukan sebagai trader momentum, melainkan sebagai alokator jangka panjang.

Jalur menuju 2026 tergantung pada utilitas, kredibilitas, dan Bitcoin, yang harus membuktikan kemampuannya bersaing di dunia di mana modal menuntut produktivitas.