Dalam laporan terbaru, McKinsey & Company meramal pasar tokenisasi aset keuangan berpotensi mencetak nilai US$2 triliun pada tahun 2030.

Proyeksi ini menunjukkan potensi transformatif dari sektor tokenisasi aset dunia nyata (real-world asset / RWA). Ini juga menyoroti signifikansi strategis lembaga keuangan yang dilengkapi dengan kemampuan blockchain.

Demokratisasi Investasi: Bagaimana Tokenisasi Membuka Pintu bagi Investor Kecil

Analisis McKinsey membeberkan, tokenisasi aset akan terjadi dalam beberapa gelombang. Gelombang awal akan fokus pada kelas aset dengan pengembalian investasi dan skalabilitas yang telah terbukti.

Ini termasuk uang tunai dan deposito, obligasi dan exchange-traded notes (ETN), reksa dana, dan sekuritisasi. Pada tahun 2030 mendatang, total kapitalisasi pasar yang ditokenisasi berpeluang mencapai sekitar US$2 triliun, terutama terdorong oleh kelas aset ini.

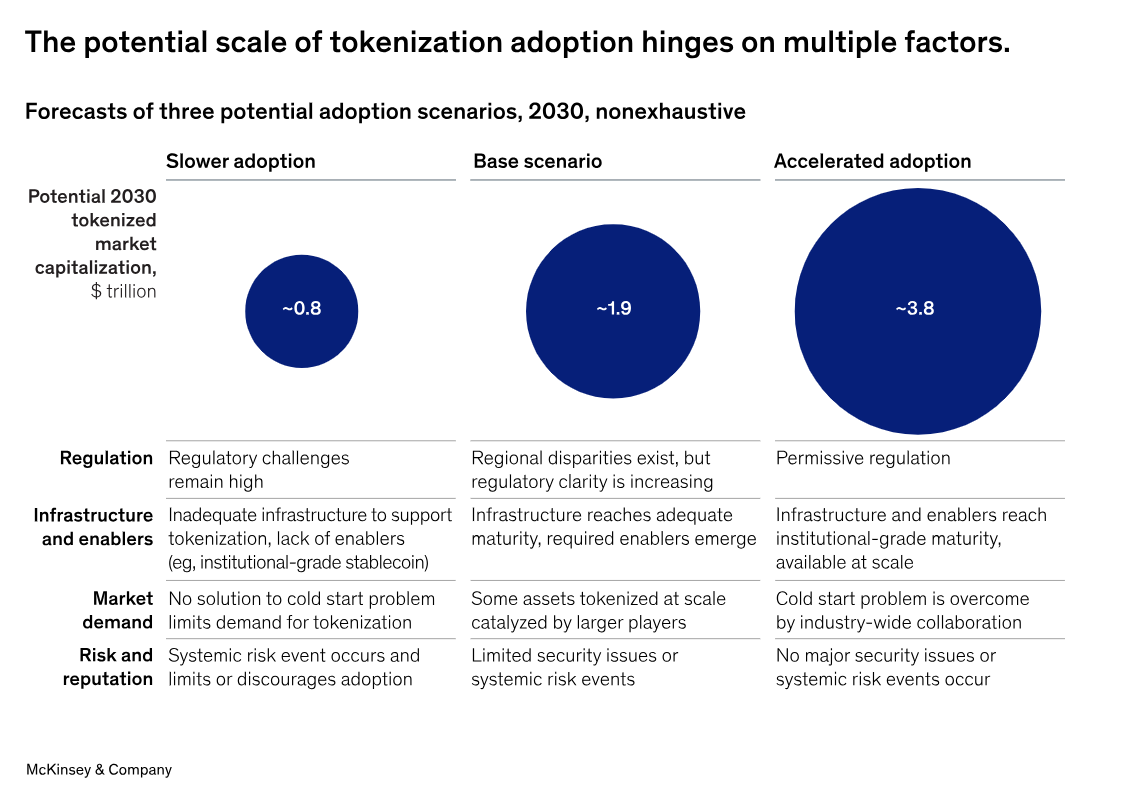

“Skenario pesimistis dan optimistis berkisar dari sekitar US$1 triliun hingga sekitar US$4 triliun,” tambah analis McKinsey.

Angka ini kontras dengan proyeksi pada bulan September 2022 yang ADDX dan BCG buat sebelumnya. Mereka memperkirakan pasar global untuk tokenisasi aset tidak likuid dapat mencapai nilai US$16 triliun di tahun 2030. Dengan demikian, proyeksi yang berbeda ini menyoroti beragamnya perspektif terkait kecepatan dan skala adopsi tokenisasi.

Lebih lanjut, laporan tersebut juga menguak bahwa salah satu aspek tokenisasi yang paling menarik adalah potensinya untuk mendemokratisasi akses ke investasi yang secara tradisional eksklusif. Dengan menurunkan ukuran investasi minimum, tokenisasi memungkinkan lebih banyak investor untuk berpartisipasi dalam aset bernilai tinggi.

Demokratisasi ini terbukti di wilayah seperti Thailand dan Filipina. Penerbitan obligasi token di daerah tersebut telah memungkinkan investor skala kecil untuk terlibat melalui kepemilikan sebagian.

Adapun perjanjian pembelian kembali, atau “repo”, juga merupakan kasus penggunaan alias use case yang berhasil untuk tokenisasi. Lembaga keuangan seperti Goldman Sachs saat ini melakukan transaksi volume repo bulanan triliunan dolar menggunakan platform token.

“Di sisi operasional, eksekusi yang didukung smart contract mengotomatiskan manajemen siklus hidup harian (misalnya, valuasi kolateral dan penambahan margin). Ini mengurangi kesalahan dan kegagalan penyelesaian dan menyederhanakan pelaporan; penyelesaian instan 24/7 dan data on-chain juga meningkatkan efisiensi modal melalui likuiditas intraday untuk pinjaman jangka pendek dan penggunaan kolateral yang lebih baik,” terang analis McKinsey.

Mengatasi Tantangan Regulasi dan “Cold Start“

Terlepas dari manfaat yang jelas dan momentum yang berkembang, laporan tersebut juga mengakui bahwa adopsi tokenisasi secara luas sedang menghadapi beberapa tantangan, termasuk rintangan regulasi. Salah satu tantangan utama adalah kompleksitas modernisasi infrastruktur yang ada dalam industri yang sarat regulasi.

“Di banyak yurisdiksi, kepastian hukum dan regulasi untuk terlibat dengan segala bentuk aset digital masih kurang, dan pendorong penting, seperti ketersediaan luas token grosir tunai dan deposit untuk penyelesaian, belum diberikan,” begitu papar laporan.

Selain tantangan regulasi, laporan McKinsey menekankan pentingnya mengatasi masalah “cold start” untuk mencapai skala sebenarnya dalam tokenisasi. Tantangan ini muncul dari kebutuhan akan efek jaringan, di mana investor mendapatkan nilai nyata dari penghematan biaya, likuiditas yang lebih tinggi, atau kepatuhan yang lebih baik.

Menariknya, laporan tersebut memperkenalkan konsep minimum viable value chain (MVVC) untuk memecahkan masalah cold start. MVVC berkolaborasi dengan lembaga keuangan dan pemangku kepentingan lainnya untuk menciptakan infrastruktur yang saling berhubungan yang mendukung aset token. Contohnya termasuk ekosistem repo berbasis blockchain yang dioperasikan oleh Broadridge dan platform Onyx JPMorgan bekerja sama dengan Goldman Sachs dan BNY Mellon.

Bagaimana pendapat Anda tentang ramalan McKinsey terkait masa depan pasar tokenisasi ini? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!