Untuk melakukan trading crypto di dalam sebuah platform decentralized finance (DeFi), liquidity pool menjadi satu hal penting saat ini. Kumpulan likuiditas ini mendorong DeFi application (DApps) untuk berfungsi. Selain itu, investor kripto juga bisa mendapatkan imbal hasil dari aset digital mereka.

Liquidity pool dan liquidity provider adalah dua komponen utama dalam sistem Automated Market Marker (AMM). Ini adalah istilah dalam pasar modal untuk perdagangan saham atau kontrak berjangka yang menawarkan pembentukan harga secara otomatis dalam jaringan.

Berikut ulasan mengenai liquidity pool dan liquidity provider dalam DeFi.

Apa itu Liquidity Pool?

Pada dasarnya, liquidity pool adalah kumpulan dari aset digital yang tergabung untuk memungkinkan perdagangan di sebuah bursa terdesentralisasi atau decentralized exchange (DEX). Di dalam DEX, berbeda dengan centralized exchange (CEX), pengguna langsung bertransaksi tanpa perantara. Makanya, likuiditas sangatlah penting, karena tidak ada perantara yang mempertemukan order beli dan jual di DEX. Sehingga, automated market maker (AMM) berperan penting untuk membentuk harga sesuai dengan penawaran dan permintaan.

Dalam hal ini, kolam likuiditas menggunakan smart contract yang menyimpan dana untuk memfasilitasi pengguna crypto ketika membeli, menjual, meminjam, maupun meminjamkan cryptocurrency. Kumpulan likuiditas ini terbentuk ketika para pengguna mengunci cryptocurrency mereka dalam kontrak pintar, sehingga orang lain bisa menggunakannya.

Analoginya, ini seperti perusahaan yang menerbitkan surat utang untuk mendapatkan dana pinjaman. Bayangkan, liquidity pool adalah kumpulan mata uang kripto yang semua orang bisa mengaksesnya.

Sementara itu, liquidity provider adalah mereka yang mendepositkan sejumlah dana di kolam likuiditas dan menggunakan dana mereka untuk memberdayakan ekosistem DeFi. Sebagai imbalan, mereka akan memperoleh insentif dari likuiditas tersebut. Imbalan ini besarnya dalam persentase dari biaya transaksi dari pengguna lainnya.

Cara kerja Liquidity Pool

Liquidity pool terbentuk ketika pengguna atau liquidity provider menyimpan aset digital mereka dalam bentuk smart contract. Aset inilah yang akan menjadi obyek perdagangan di dalam DEX.

Ketika seorang provider menyediakan likuiditas, kontrak pintar menerbitkan liquidity pool token (LPT). Token ini merupakan representasi dari kepemilikan aset sang provider di dalam kumpulan dana tersebut.

Tidak seperti bursa terpusat (CEX) yang menggunakan order book, harga di DEX biasanya terbentuk dengan adanya AMM. Ketika transaksi dieksekusi, AMM menggunakan rumus matematika untuk menghitung berapa banyak aset di dalam kumpulan likuiditas yang perlu ditukar untuk memenuhi transaksi.

Pemegang LPT bisa mendapatkan token untuk mewakili aset dasar mereka kapan saja. Pada saat yang sama, smart contract akan secara otomatis menerbitkan jumlah token dasar yang sesuai kepada user tersebut.

Mengapa Liquidity Pool penting?

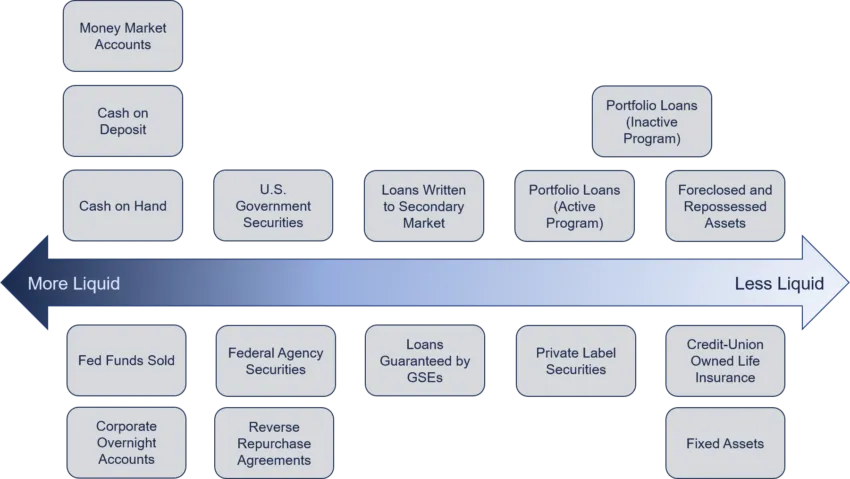

Likuiditas adalah kemudahan suatu aset atau sekuritas diubah menjadi uang tunai tanpa mempengaruhi harganya secara signifikan. Karena itu, likuiditas yang tinggi menunjukkan suatu aset dibeli atau dijual dengan cepat dan pergerakan harga yang minimal. Sebaliknya, likuiditas yang rendah berarti aset tersebut tidak mudah dijual atau dibeli tanpa adanya perubahan harga yang besar.

Misalnya, aset tetap (seperti real estat) sangat tidak likuid. Jika kamu berinvestasi di real estat, kamu tidak dapat membeli atau menjual properti semudah membeli saham.

Jika membutuhkan uang tunai dalam waktu singkat, kamu tidak akan dapat menjual instan salah satu properti yang kamu miliki untuk memenuhi permintaan mendesak tersebut. Kamu harus mencari pembeli, mengisi tumpukan dokumen, dan menyelesaikan banyak aktivitas lain yang memakan waktu karena peraturan dan faktor lainnya.

Sebaliknya, membeli atau menjual suatu saham atau sekuritas lebih mudah karena terdapat banyak pembeli dan penjual. Akibatnya, sekuritas sebagai kelas aset sangat likuid. Tanpa kumpulan likuiditas, pedagang mata uang kripto akan kesulitan membeli dan menjual.

Oleh karena itu, tujuan utama hadirnya liquidity pool adalah memfasilitasi trading crypto secara peer-to-peer dalam DEX. Dengan menyediakan jumlah pasokan yang kuat antara pembeli dan penjual, kolam likuiditas memastikan perdagangan bisa terjadi secara cepat dan efisien. Di samping itu, investor crypto juga bisa menggunakan liquidity pool sebagai cara untuk mendapatkan imbal hasil atau yield farming.

Berapa penghasilan Liquidity Provider?

Dalam kondisi yang wajar, seorang liquidity provider bisa menerima penghasilan yang signifikan dari menyediakan likuiditas. Sebagai contoh, di platform SushiSwap, provider bisa menerima 0,25% dari perdagangan di liquidity pool. Bahkan, di platform Balancer, provider bisa menerima hingga 3% dari nilai trading di liquidity pool. Nilai yang mereka dapatkan sangat bergantung pada ukuran kumpulan likuiditas, aktivitas trading, serta biaya yang berlaku.

Sebagai analogi, anggap saja kolam likuiditas ini seperti patungan untuk modal membuka warung. Lima orang pemodal menyediakan masing-masing Rp1 juta sehingga total modalnya Rp5 juta. Maka, masing-masing memiliki 20% dari nilai bisnis warung tersebut.

Namun, bila bisnis warung ingin makin besar, modal juga perlu makin besar dan jumlah pemodal bisa bertambah. Makanya, persentase pembagian kepemilikan bergantung pada jumlah uang modalnya.

Hal itu juga berlaku pada liquidity pool. Bila sebuah kumpulan likuiditas bernilai Rp100 juta, dan seorang provider menyediakan 10% dari aset tersebut. Maka, dia memiliki 10% dari likuiditas dan bisa meraih penghasilan 10% dari total reward yang berlaku.

Cara membuat Liquidity Pool

Secara umum, kalau kamu ingin membuat sebuah liquidity pool, kamu perlu menyediakan deposit dengan nilai setara dua aset dalam kumpulan. Dua aset ini namanya trading pair.

Contohnya, kamu mau membuat pool yang terdiri dari trading pair ETH/USDC. Maka, kamu harus menyediakan deposit dengan nilai setara dari kedua aset tersebut di dalam liquidity pool.

Pada dasarnya, kamu harus punya dua aset yang nilainya setara dan secara manual menaruhnya ke dalam pool. Namun, sejumlah platform seperti Bancor dan Zapper membuat proses ini mudah dengan memungkinkan provider hanya menyediakan satu aset saja dalam likuiditas. Langkah ini menghemat waktu dan upaya, karena mereka tidak perlu menghitung manual jumlah dua aset yang setara.

Risiko Liquidity Pool

Seperti investasi pada umumnya, selalu ada risiko dalam potensi keuntungan. Ini sangat mungkin terjadi di dalam DeFi.

Saat ini, liquidity pool sudah semakin populer dan jumlah modal di dalamnya pun semakin berkembang. Sebagai dampak dari semakin banyaknya pengguna dan modal, makin banyak juga orang yang terlibat untuk mengamankan dana pengguna dengan kontrak pintar yang tersandi. Namun, masih ada risiko dalam liquidity pool yang mungkin terjadi, seperti berikut ini.

Peretasan kontrak pintar

Satu risiko terbesar berkaitan dengan liquidity pool adalah risiko smart contract. Ini adalah risiko ketika kontrak pintar yang mengelola kumpulan likuiditas terkena peretasan oleh hacker. Kalau hacker bisa menemukan bug di dalam smart contract, mereka bisa mengambil aset dalam likuiditas tersebut.

Contoh, seorang peretas bisa meminjam sejumlah besar token dengan mengambil flash loan. Kemudian dia mengeksekusi sejumlah transaksi yang berdampak menghabiskan modal dalam pool. Hal ini pernah terjadi pada kasus peretasan flash loan di protokol Balancer pada 2020.

Makanya, kamu sebaiknya berinvestasi pada liquidity pool yang sudah mendapatkan audit dari firma terpercaya. Sehingga, risiko kamu terlibat dalam smart contract yang rapuh menjadi lebih kecil.

Selisih lebar karena likuiditas rendah

Risiko lainnya yang perlu pertimbangan adalah likuiditas rendah. Bila sebuah liquidity pool tidak memiliki likuiditas cukup, akan terjadi selisih yang lebar ketika ada transaksi. Ini disebut juga sebagai slippage.

Artinya, perbedaan harga antara transaksi dan harga eksekusi menjadi lebar. Ini karena likuiditas kecil, sehingga perdagangan kecil pun bisa merusak proporsi aset yang ada.

Lantas, bagaimana cara menyediakan likuiditas, tetapi mengurangi risiko slippage?

Untungnya, sebagian besar DEX saat ini menyediakan batas slippage sebagai persentase dalam perdagangan. Namun, ingat bahwa batas slippage yang rendah justru bisa menunda transaksi, atau bahkan membatalkannya.

Frontrunning

Risiko umum lainnya adalah frontrunning. Hal ini terjadi ketika seorang pengguna mencoba membeli atau menjual sebuah aset. Pada saat yang sama, pengguna lain sedang mengeksekusi perdagangan.

Pengguna pertama bisa membeli aset sebelum pengguna kedua, kemudian menjualnya kembali dengan harga yang lebih tinggi. Hal ini memungkinkan pengguna pertama mendapatkan profit dari pengguna kedua. Frontrunning sering terjadi pada jaringan dengan throughput yang lambat dan likuiditas yang rendah (karena slippage).

Impermanent Loss

Kerugian tidak permanen adalah jenis risiko yang umum bagi para liquidity provider. Ini terjadi ketika harga dari aset dasar dalam likuiditas berfluktuasi naik atau turun. Ketika ini terjadi, harga dari token juga ikut berfluktuasi. Bila harga dari aset dasarnya turun, maka nilai dari token juga ikut turun. Alasan hal ini menjadi risiko adalah karena selalu ada potensi harga aset dasar bisa turun dan tidak bisa kembali. Bila ini terjadi, sang provider pun bisa mengalami kerugian.

Impermanent loss juga bisa terjadi ketika harga aset naik secara cepat. Ini mendorong pengguna untuk membeli dari kolam likuiditas dengan harga yang lebih murah daripada di pasar dan menjualnya di tempat lain. Kalau pengguna tersebut keluar dari pool ketika perbedaan harga tinggi, impermanent loss akan tercatat dan menjadi permanent. Namun, liquidity pool dengan set yang kurang volatil seperti stablecoin memiliki risiko impermanent loss yang sangat rendah.

Liquidity Pool di DEX terbesar

Penasaran DEX mana yang memiliki kumpulan likuiditas teratas? Uniswap adalah pemenangnya. Selain total nilai terkunci (TVL) yang besar melampaui US$5 miliar, Uniswap hadir di 16 blockchain. Ini adalah elemen kunci yang berkontribusi, karena kumpulan likuiditas yang paling sukses harus memiliki jumlah transaksi yang besar.

Kedua, PancakeSwap adalah tiruan Uniswap yang berasal dari Binance Smart Chain (sekarang BNB Chain). Ini memiliki TVL tertinggi kedua untuk DEX, menurut Defi Llama, dengan nilai US$3,27 miliar.

Lalu, Curve Finance mengikuti sebagai DEX terbesar ketiga. Platform yang pendirinya adalah Michael Egorov ini memiliki TVL sebesar US$1,9 miliar. Curve sangat populer karena preferensinya terhadap stablecoin.

Lihat juga platform bursa terdesentralisasi yang paling populer tahun ini di Rekomendasi DEX Terbaik 2024

Kesimpulan

Liquidity pool adalah kumpulan aset digital yang terkunci dengan smart contract untuk bisa menjadi dasar perdagangan di sebuah Decentralized Exchange (DEX). Sementara liquidity provider adalah penyedia likuditas yang bisa mendapatkan keuntungan dari biaya trading atau yield farming. Meski bisa mendatangkan penghasilan, kumpulan likuiditas juga memiliki risiko. Maka dari itu, pemilihan platform dan trading pair dari aset crypto harus menjadi pertimbangan.