Stablecoin algoritmik yang didukung dolar, didukung komoditas, dan bahkan didukung kontrak pintar sudah ada pada tahun 2024. Namun, sebelum Protokol Ethena, belum ada yang memperkenalkan konsep dolar sintetis. Konsep ini bergantung pada teknologi baru seperti delta hedging dan ETH untuk mempertahankan patokan terhadap dolar. Ethena Protocol bertujuan untuk mengubah lanskap DeFi dengan token USDe-nya. Synthetic dollar ini tahan sensor dan menawarkan kasus penggunaan yang inovatif.

Kenali lebih dalam mengenai Ethena Protocol, cara kerja, hingga teknologi dari Ethena Labs, perusahaan yang menginisiasi protokol tersebut.

Mengenal Ethena Protocol

Protokol Ethena, yang inisiatornya adalah Ethena Labs, berada di balik konsep token USDe. Token crypto USDe ini masuk dalam top 10 stablecoin global CoinGecko berdasarkan kapitalisasi pasar. Bahkan, pada 5 Maret 2024, nilai market cap Ethena USDe sudah mencapai US$779 juta dan berada di posisi keenam stablecoin global terbesar.

Sebagai catatan, Ethena Labs sendiri tidak ingin menyebut USDe sebagai stablecoin. Namun, istilahnya adalah Synthetic Dollar.

Hal ini sesuai pernyataan dari Pendiri Ethena Labs, Guy Young, yang menjelaskan dalam cuitannya di X melalui akun @leptokurtic_. “Beberapa komentar beredar mengenai positioning USDe sebagai stablecoin. Ingin lebih jelasnya: kami secara eksplisit telah beralih dari pencitraan USDe sebagai stablecoin“

Dengan USDe, Protokol Ethena bertujuan untuk membebaskan ruang DeFi dengan pengaturan Ethena Finance yang baru. Antarmuka Ethena Finance berbasis web mengubah ETH menjadi dolar sintetis yang menghasilkan APY melalui token USDe.

Selain itu, token USDe bukanlah satu-satunya produk dari Ethena Labs. Protokol ini mendapat pendanaan awal US$6 juta sebagai bagian dari putaran awal dan kemudian mengumpulkan US$14 juta, sehingga valuasi pada tahun 2024 menjadi US$300 juta.

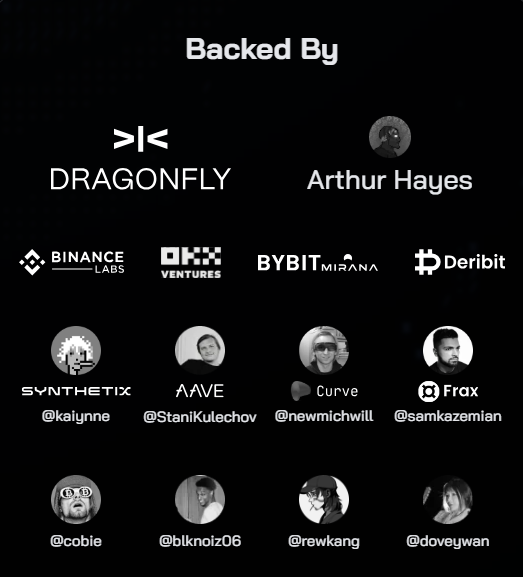

Ethena Protocol telah menarik investasi dari nama-nama terkemuka di bidang investasi, termasuk seperti Arthur Hayes, Brevan Howard Digital, Dragonfly Capital, dan banyak lagi.

Internet Bond dari Ethena Finance

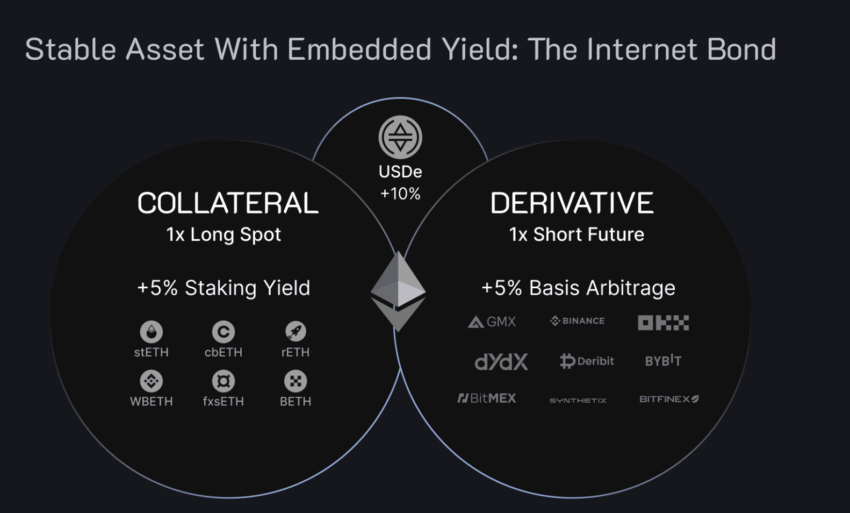

Ethena Finance menerbitkan Internet Bond, instrumen keuangan yang bertujuan untuk mendemokratisasi peluang investasi dan konsep tabungan. “Obligasi Internet” adalah konsep yang menghasilkan imbal hasil tinggi yang hadir sebagai produk sampingan dari token USDe. Cara kerjanya adalah menggabungkan imbal hasil dari pasar derivatif dan Ethereum staking.

Sederhananya, Ethena Labs berupaya untuk mempertahankan patokan USDe pada ETH yang dipertaruhkan dan pasar derivatif. Konsep-konsep ini bukan hanya pilihan untuk mempertahankan nilai inti tetapi juga penghasil APY yang besar.

Cara kerja Internet Bond

Secara lebih teknis, Internet Bond melibatkan beberapa elemen. Pertama, ini didasarkan pada konsep setelmen di luar bursa, dengan sumber likuiditas terpusat, atau lebih tepatnya CEX. Namun, penggunaannya dengan tetap mematuhi prinsip-prinsip penyimpanan on-chain.

Jadi saat kamu mengunci token liquidity pool (LP) dan mencetak USDe, token LP yang terkunci masuk ke kustodian penyelesaian di luar bursa, seperti Copper.co, Fireblocks, dan banyak lagi. Ini membuat tanda terima, yang dapat kamu gunakan di CEX untuk membuka dan menutup posisi short ETH perpetual.

Apa itu Ethena USDe?

USDe adalah inti dari Protokol Ethena. Selain itu, ia menjalankan ekosistem Ethena Finance dengan menghasilkan APY. Sekarang mari kita pelajari lebih dalam apa itu USDe dan cara kerjanya.

Karena protokol Ethena berjalan di atas blockchain Ethereum, USDe memenuhi syarat sebagai mata uang kripto standar ERC-20.

Dengan penyebutannya synthetic dollar, USDe mencoba memastikan skalabilitas, stabilitas dan ketahanan terhadap penyensoran di TradFi. Dengan USDe, yang bukan merupakan stablecoin biasa, Ethena Labs berupaya membuka sistem keuangan lebih mudah terjangkau.

USDe didukung penuh oleh ETH, yang digunakan sebagai jaminan. Tentu saja, harga ETH bisa berfluktuasi, dan Ethereum sendiri mungkin mengganggu kestabilan patokan USDe terhadap dolar. Namun Ethena Labs telah mempertimbangkan hal ini dan menambahkan mekanisme stabilitas inovatif lainnya – Delta Hedging – ke dalamnya.

Mengenal Delta Hedging

Meskipun penyebutan USDe adalah dolar sintetis, tetapi demi pemahaman, sebut saja USDe sebagai stablecoin yang berpatokan terhadap USD. Ethena menggunakan strategi delta hedging untuk menjaga nilai inti tetap utuh. Strategi keuangan ini tidak sepenuhnya berjalan sebagai stablecoin algoritmik. Sebaliknya, ini adalah metode TradFi standar untuk secara bertahap melindungi posisi tertentu dalam rangka mitigasi risiko.

Dalam kasus USDe, ETH yang dipertaruhkan adalah jaminannya. Namun, jika harga ETH turun secara tiba-tiba, USDe mungkin rentan terhadap risiko sistemik. Dalam skenario ini, penurunan harga ETH menyebabkan penurunan harga yang cepat, sehingga memaksa pihak lain untuk menarik ETH mereka, dan menyebabkan ledakan. Ini seperti bencana yang terjadi pada UST — stablecoin ekosistem Luna.

Oleh karena itu, memiliki ETH saja sebagai jaminan tidak akan cukup. Maka Ethena Labs memperkenalkan delta hedging, yaitu Ethena juga mengambil posisi short di ETH atau derivatif berbasis ETH. Jika harga ETH turun, posisi short menjadi menguntungkan, membuat patokan mengimbangi erosi harga ETH.

Catatan: Ethena membuka posisi short ETH 1:1 pada agunan yang tersimpan. Tidak ada leverage di sini; oleh karena itu, hal ini menambah kredibilitas lainnya.

Strategi delta hedging bertujuan untuk membuat status delta-netral, memastikan bahwa nilai portofolio perusahaan tetap utuh meskipun ada perubahan harga berbasis ETH yang kecil. Perlu perhatikan bahwa Internet Bond Ethena Finance juga memperoleh profitabilitasnya dari strategi delta hedging.

Meskipun fungsi utama delta hedging adalah untuk menetralisir risiko, trader masih bisa mencari imbal hasil, seperti janji dari Ethena Protocol. Contohnya seperti opsi pengumpulan premi dan eksploitasi perbedaan harga, melalui carry atau bahkan basis trade.

Potensi Penggunaan dan Keuntungan USDe

USDe bukan hanya cryptocurrency yang berpatokan terhadap dolar. Faktanya, ini bertujuan agar dapat diperdagangkan di seluruh platform DeFi seperti Curve. Ini juga berfungsi sebagai jembatan antara aset digital dan mata uang fiat tradisional, berkat label dolar sintetis.

Kamu juga bisa mempertaruhkan atau staking USDe, sehingga aset ini menarik untuk lending, yield farming dan liquidity pool. Dan tentu saja, ini membawa kasus penggunaan lain bagi mereka yang memegang ETH dan berencana memaksimalkan potensinya.

USDe, dolar sintetis, menawarkan peluang penghasilan yang signifikan bagi para pengguna. Pertama, mengunci USDe untuk sUSDe dapat menghasilkan imbal hasil setinggi 27,6%. Selain itu, jika dan ketika USDe diperdagangkan di pasar eksternal dan harga berubah bergejolak, terdapat peluang arbitrase.

Peluang ini dapat membantu pengguna memperoleh keuntungan yang signifikan, sekaligus berkontribusi dalam menjaga stabilitas protokol Ethena.

Cara Minting USDe di Ethena protocol

Mencetak atau minting USDe adalah tentang mengirimkan jenis ETH yang dipertaruhkan sebagai aset cadangan. Atau, kamu bahkan dapat menggunakan USDT untuk mencetak USDe karena crypto ini memiliki nilai nominal terdekat.

Pertama, bidik aset pencetakan yang tepat dan setujui pencetakan tersebut dengan menghubungkan crypto wallet yang tepat. Dalam contoh ini, kami menggunakan MetaMask, yang memungkinkan kamu memperoleh token USDe. Perlu perhatikan bahwa token USDe dapat dipertaruhkan lebih lanjut dalam ekosistem Ethena Finance untuk menjaganya stabil dan bahkan mendapatkan imbalan dalam prosesnya.

Berikut ini panduan langkah demi langkah cepat:

- Akses Ethena.fi dan masuk menggunakan kode referensi (Anda dapat menggunakan kode undangan BeInCrypto untuk bergabung: y1rj8)

- Setelah selesai, sambungkan dompet Anda — MetaMask, dalam hal ini.

- Pilih opsi pencetakan, yang ditampilkan tepat di atas, bergantung pada apakah protokol mengizinkan pencetakan baru. Anda dapat memilih dari token LP seperti stETH, atau USDT.

- Tentukan jumlah jaminan yang ingin Anda gunakan untuk pencetakan.

- Kunci agunan dengan menekan “Mint” dan menyetujui transfer.

- UI MetaMask kemudian akan meminta Anda untuk memberikan tanda tangan digital — tanda tangan gaya EIP712.

- Setelah ditandatangani, USDe akan tersedia, sesuai dengan nilai aset.

Apa itu Ethena Shard?

Pertama, Ethena Shards tidak ada hubungannya dengan prinsip “Sharding” untuk meningkatkan skalabilitas blockchain. Sebaliknya, ini adalah bagian dari Kampanye Sharding Ethena, yang mendorong keterlibatan komunitas. Kamu dapat menganggapnya sebagai program hadiah untuk melakukan aktivitas dalam protokol Ethena.

Apakah USDe sama dengan Terra UST?

Mendengar kata stablecoin yang menggunakan agunan crypto, serta memberikan APY tinggi, kamu mungkin mengingat kasus kehancuran Terra UST. Memang ada persamaan dari segi stablecoin yang berpatokan pada USD dan mekanisme APY tinggi, tetapi hanya sampai di situ. Berikut perbedaan USDe dan UST Terra:

- Perbedaan mendasarnya adalah UST bersifat algoritmik, diseimbangkan kembali dengan token LUNA, sedangkan USDe memiliki jaminan aktual yang mendukungnya, disimpan di rekening penyimpanan di luar bursa dan bukan di bursa.

- Pegging UST, atau lebih tepatnya mekanisme stabilitas, terikat pada kode, sedangkan USDe sebenarnya menggunakan teknik lindung nilai Delta tradisional untuk mengimbangi volatilitas harga ETH.

- Cara UST menghasilkan imbal hasil meragukan — borrowing/lending, imbalan staking yang likuid, dan seigniorage. Sebaliknya, USDe dengan jelas menyebutkan bagaimana delta hedging dan dengan cerdas menavigasi strategi shorting Ether dapat membantu menghasilkan imbal hasil setinggi 27,6%. Sebagai tambahan lagi, bahkan hadiah staking ETH pun ikut terlibat.

Risiko Ethena Protocol USDe

Meskipun terlihat menjanjikan, bukan berarti USDe tanpa risiko. Berikut sejumlah kemungkinan risikonya:

Risiko Pendanaan

Saat membuka dan menutup posisi short derivatif ETH di bursa, penting untuk memperhatikan sifat tingkat pendanaan. Tingkat pendanaan negatif tidak menguntungkan karena short harus membayar long, membuat shorting Ether kurang menguntungkan. Jika masalah pendanaan negatif terus berlanjut, protokol Ethena memiliki dana asuransi sebesar $10 juta. Namun, keadaan bisa menjadi buruk jika tingkat pendanaan tetap negatif dalam jangka waktu yang lebih lama.

Mitigasinya adalah dengan memiliki dana asuransi dinamis yang menyesuaikan diri berdasarkan kondisi pasar. Ini mungkin melibatkan penggunaan kontrak pintar.

Risiko likuidasi

Meskipun delta hedging protokol Ethena bermaksud untuk menangani risiko likuidasi, kekhawatiran mungkin muncul jika harga ETH turun secara signifikan dalam waktu singkat.

Risiko kustodian

Hal ini menyangkut layanan OES seperti Fireblocks dan model bisnisnya.

Risiko kegagalan exchange

Posisi derivatif short terjadi di CEX. Namun, ketidaktersediaan yang tiba-tiba selama periode penarikan dapat merugikan. Ini mungkin menjadi alasan mengapa proses klaim USDe memiliki periode escrow tujuh hari.

Risiko agunan

Masalah lainnya adalah kemungkinan perbedaan harga antara stETH dan ETH. Namun, Ethena mempunyai rencana mitigasi, karena Ethena mencantumkan berbagai LST dalam dukungan industri seluas mungkin.

Meskipun Ethena tampaknya sudah menanggung risiko-risiko tersebut untuk saat ini, akan menarik untuk melihat bagaimana segala sesuatunya akan terjadi di masa depan.

Thread X ini bisa menjelaskan detail tentang profil risiko USDe dan Ethena:

Kesimpulan

Dengan protokol seperti Ethena dan Eigen Layer, pemegang ETH menemukan kasus penggunaan yang menghasilkan hasil untuk blockchain Ethereum. Namun, Protokol Ethena melangkah lebih jauh dengan dolar sintetisnya dalam USDe, yang bertujuan untuk solusi keuangan baru yang terdesentralisasi.

Meskipun tetap ada risiko, konsep ini menawarkan strategi inovatif seperti pengaturan arbitrase Peg, Internet Bond, delta hedging, shard, dan banyak lagi. Menarik untuk melihat bagaimana mekanisme dan protokol Ethena ini berkembang pada tahun 2024.

Pertanyaan yang sering muncul

USDe, disebut dolar sintetis oleh Ethena Labs, menggunakan agunan ETH yang dipertaruhkan dan mengandalkan shorting Ether sebagai bagian dari rencana derivatifnya untuk mempertahankan patokan dolar. Whitepaper Ethena, atau lebih tepatnya profil Gitbook, menyebutkan bagaimana kedua strategi ini bekerja sama untuk menciptakan stablecoin delta-netral yang dipatok dengan kuat ke USD.

Internet Bond, yang dipelopori oleh Ethena Labs, adalah pilihan investasi dengan hasil tinggi. Prosesnya dimulai saat Anda mempertaruhkan aset seperti mempertaruhkan ETH atau langsung membeli USDe menggunakan USDT atau stablecoin lainnya. Kamu kemudian dapat mempertaruhkan USDe dan mulai menghasilkan hasil berdasarkan aktivitas yang didorong oleh Ethena dalam jaringan utama Ethereum. Ethena menjanjikan tingkat APY sebesar 27,6% pada Obligasi Internet ini.