Adopsi Bitcoin di kalangan korporasi terus meluas, seiring semakin banyak perusahaan yang menerapkan strategi akumulasi aset digital untuk cadangan keuangan mereka. Bila dilakukan dengan benar, langkah ini menawarkan potensi apresiasi modal, diversifikasi, dan lindung nilai terhadap inflasi.

Namun, tidak semua strategi akuisisi Bitcoin diciptakan setara. Jika suatu perusahaan hanya berfokus pada penyimpanan BTC tanpa memiliki sumber daya atau skala yang memadai, mereka bisa berada di ambang kehancuran saat mengalami bear market berkepanjangan. Efek domino akibat situasi ini bisa menambah tekanan jual secara signifikan, bahkan berpotensi menciptakan dampak sistemik.

Pendekatan Beragam terhadap Kepemilikan Bitcoin Korporasi

Adopsi Bitcoin oleh institusi meningkat secara global. Berdasarkan data dari Bitcoin Treasuries, jumlah kepemilikan BTC oleh perusahaan publik telah meningkat dua kali lipat sejak 2024. Saat ini, perusahaan publik secara kolektif menguasai lebih dari 4% dari total pasokan Bitcoin yang beredar.

Menariknya, peningkatan volume ini juga mencerminkan keragaman motif kepemilikan Bitcoin oleh perusahaan-perusahaan tersebut.

Beberapa perusahaan, seperti Strategy (sebelumnya MicroStrategy), dengan sengaja menerapkan strategi ini untuk menjadi perusahaan holding iBitcoin. Pendekatan tersebut terbukti sukses bagi Strategy, yang kini memiliki lebih dari 580.000 BTC, atau sekitar 53% dari total aset perusahaannya.

Sementara itu, perusahaan lain GameStop atau PublicSquare mengambil pendekatan yang lebih moderat, dengan memprioritaskan eksposur terhadap BTC tanpa mengedepankan akumulasi agresif. Pendekatan ini lebih ideal bagi perusahaan yang sekadar ingin menambahkan Bitcoin ke neraca keuangan mereka tanpa mengubah fokus bisnis utama.

Langkah seperti ini jauh lebih aman dibandingkan model bisnis yang semata-mata bertumpu pada kepemilikan BTC.

Namun, tren meningkatnya jumlah perusahaan yang menyimpan Bitcoin sebagai cadangan utama mereka tanpa diversifikasi pendapatan, menimbulkan implikasi mendalam, baik bagi keberlangsungan bisnis mereka maupun stabilitas jangka panjang ekosistem Bitcoin itu sendiri.

Bagaimana Perusahaan yang Berfokus pada Bitcoin Menarik Investor?

Membangun perusahaan treasury yang sukses dengan fokus pada Bitcoin memerlukan lebih dari sekadar strategi agresif membeli aset kripto tersebut. Ketika tujuan utama sebuah perusahaan adalah mengoleksi Bitcoin, maka nilai perusahaan itu akan sangat bergantung pada seberapa banyak Bitcoin yang dimilikinya.

Untuk memikat investor agar membeli saham perusahaan—alih-alih langsung membeli Bitcoin—perusahaan-perusahaan ini harus mampu melampaui performa Bitcoin itu sendiri. Inilah yang disebut dengan Multiple on Net Asset Value (MNAV), atau premi atas nilai aset bersih.

Dengan kata lain, perusahaan harus bisa meyakinkan pasar bahwa saham mereka layak dihargai lebih tinggi dibandingkan total nilai Bitcoin yang mereka pegang.

Contohnya, MicroStrategy menerapkan pendekatan ini dengan meyakinkan investor bahwa ketika mereka membeli saham MSTR, mereka tidak hanya membeli sejumlah Bitcoin. Sebaliknya, mereka berinvestasi pada strategi manajemen yang aktif menambah jumlah Bitcoin untuk setiap lembar saham.

Jika investor yakin bahwa MicroStrategy dapat secara konsisten meningkatkan jumlah Bitcoin per saham, maka mereka bersedia membayar premi atas kemampuan ganda tersebut: akumulasi aset sekaligus pertumbuhan saham.

Namun, hal ini hanyalah satu bagian dari keseluruhan strategi. Setelah berhasil membangun kepercayaan investor, MicroStrategy harus benar-benar mengeksekusi strateginya dengan menghimpun dana baru untuk membeli lebih banyak Bitcoin.

Membangun dan Menjaga Premi MNAV

Sebuah perusahaan hanya dapat memelihara premi MNAV jika mampu meningkatkan total kepemilikan Bitcoin-nya secara berkelanjutan. MicroStrategy melakukannya melalui penerbitan utang konversi (convertible debt), yang memungkinkan mereka memperoleh dana dengan bunga rendah.

Perusahaan ini juga memanfaatkan At-The-Market (ATM) equity offering, yakni dengan menjual saham baru saat harga sahamnya berada di atas nilai intrinsik Bitcoin-nya. Strategi ini memungkinkan perusahaan mendapatkan lebih banyak Bitcoin untuk setiap dolar yang dihimpun, sehingga meningkatkan rasio Bitcoin per saham bagi investor lama.

Siklus ini bisa bersifat self-reinforcing: premi saham memungkinkan perolehan modal lebih efisien, yang digunakan untuk membeli lebih banyak Bitcoin. Alhasil, narasi tentang nilai saham pun makin kuat, dan valuasinya bisa tetap tinggi di luar sekadar jumlah Bitcoin yang dimiliki.

Namun, strategi ini bukan tanpa risiko. Bahkan pionir seperti MicroStrategy sempat mengalami tekanan berat saat harga Bitcoin anjlok.

Bagaimanapun, lebih dari 60 perusahaan telah menerapkan strategi akumulasi Bitcoin sepanjang paruh pertama 2025. Seiring bertambahnya jumlah perusahaan yang mengikuti langkah ini, risiko inheren dari strategi ini pun akan semakin terasa.

Risiko Akumulasi Bitcoin Agresif bagi Perusahaan Kecil

Berbeda dari MicroStrategy, sebagian besar perusahaan kecil tidak memiliki skala, reputasi, atau kharisma pemimpin seperti Michael Saylor. Padahal, ketiga hal ini sangat penting untuk membangun dan mempertahankan kepercayaan investor—yang dibutuhkan demi menjaga premi saham.

Perusahaan kecil juga biasanya tidak punya kelayakan kredit yang memadai. Akibatnya, mereka harus menanggung bunga utang yang lebih tinggi dan persyaratan pinjaman yang lebih ketat, menjadikan pembiayaan jauh lebih mahal dan sulit dikelola.

Jika utang tersebut dijaminkan dengan Bitcoin, maka saat pasar sedang lesu, penurunan harga bisa dengan cepat memicu margin call. Selama periode tekanan harga yang berkepanjangan, upaya untuk refinancing juga akan menjadi sangat sulit dan mahal bagi perusahaan yang sudah kewalahan.

Lebih parah lagi, bila perusahaan telah mengubah fokus utamanya menjadi sekadar akumulasi Bitcoin, maka mereka tak lagi memiliki lini bisnis lain yang menghasilkan arus kas yang stabil. Dengan kata lain, mereka sangat bergantung pada keberhasilan penggalangan dana dan kenaikan harga Bitcoin.

Ketika banyak perusahaan mengambil pendekatan serupa secara bersamaan, potensi dampaknya pada pasar bisa sangat besar dan negatif.

Adopsi Bitcoin oleh Korporasi Bisa Picu “Death Spiral”?

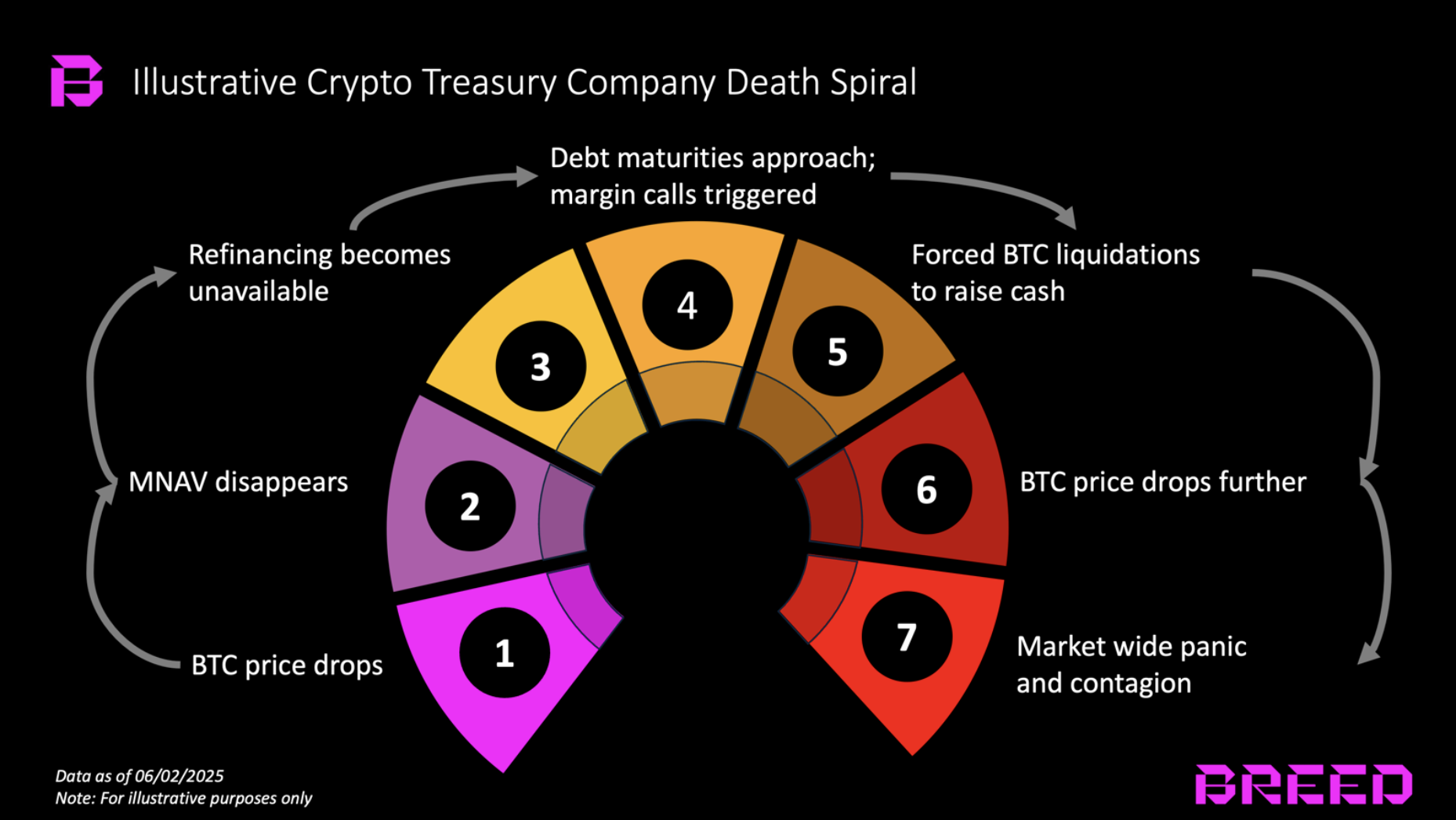

Jika terlalu banyak perusahaan kecil mengadopsi strategi akumulasi Bitcoin, konsekuensinya ke pasar bisa sangat parah saat harga mengalami koreksi. Ketika harga Bitcoin jatuh, perusahaan-perusahaan ini mungkin kehabisan pilihan dan terpaksa menjual aset mereka.

Penjualan darurat secara massal seperti ini akan menyuntikkan suplai besar ke pasar, yang pada akhirnya memperkuat tekanan jual. Seperti yang terlihat pada krisis kripto atau crypto winter tahun 2022, situasi ini bisa memicu reflexive death spiral.

Dalam death spiral, penjualan paksa oleh satu perusahaan bermasalah bisa makin menekan harga Bitcoin. Ini kemudian memicu likuidasi paksa di perusahaan lain yang berada dalam posisi serupa. Umpan balik negatif ini berpotensi mempercepat penurunan pasar secara signifikan.

Kegagalan yang terjadi secara terbuka dan publik juga dapat merusak kepercayaan investor secara luas. Sentimen risk-off ini bisa menimbulkan aksi jual besar-besaran terhadap aset kripto lain karena korelasi pasar dan kepanikan kolektif.

Tak hanya itu, fenomena semacam ini juga akan membuat regulator semakin waspada dan membuat investor yang tadinya tertarik pada Bitcoin menjadi ragu.

Di Luar Strategi: Risiko Perusahaan yang “All-In” Total ke Bitcoin

Posisi MicroStrategy sebagai perusahaan pemegang treasury Bitcoin memang unik, karena mereka adalah pelopor dalam strategi ini. Hanya segelintir perusahaan yang memiliki sumber daya, pengaruh pasar, dan keunggulan kompetitif seperti Michael Saylor dan timnya.

Namun, pendekatan semacam ini menyimpan berbagai risiko besar. Bila strategi ini diadopsi secara massal, dampaknya bisa merugikan pasar kripto secara keseluruhan. Ketika makin banyak perusahaan publik menambahkan Bitcoin ke neraca mereka, keputusan penting yang harus diambil adalah: apakah sekadar mendapatkan eksposur, atau justru benar-benar “all-in”?

Jika mereka memilih untuk sepenuhnya berfokus pada Bitcoin, maka mereka harus mempertimbangkan konsekuensinya secara menyeluruh dan hati-hati. Meski harga Bitcoin saat ini sedang mencetak rekor tertinggi (all-time high), potensi datangnya bear market tetap tak bisa diabaikan.

Bagaimana pendapat Anda tentang holder Bitcoin korporat yang berisiko picu datangnya bear market kripto berikutnya ini? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!

Penyangkalan

Seluruh informasi yang terkandung dalam situs kami dipublikasikan dengan niat baik dan bertujuan memberikan informasi umum semata. Tindakan apa pun yang dilakukan oleh para pembaca atas informasi dari situs kami merupakan tanggung jawab mereka pribadi.

Selain itu, sebagian artikel di situs ini merupakan hasil terjemahan AI dari versi asli BeInCrypto yang berbahasa Inggris.